Environnement :

Les dépenses nationales pour la protection de l’environnement ont représenté 19,4 Mds € en 2021, ce qui représente 1,61 % du PIB représente, en hausse de 0,2% par rapport à 2020. Les entreprises assument 44,4% des dépenses totales, les administrations publiques 38,6% et les ménages 17%.

Déchets :

En 2021, seuls 36,7% des 138 M de tonnes de déchets produits en Espagne ont été recyclés, loin de l’objectif de 50% fixé par la Commission Européenne. Seuls 11% des déchets sont revalorisés énergétiquement, bien en-deçà de la moyenne européenne de 25%. 54% des déchets finissent en décharge, contre 24% dans l’UE-27

Eau :

L’Espagne est confrontée à des problèmes de gestion de l’eau, notamment en raison de la sécheresse. Le « Programme de Gestion Intégrée des Ressources en Eau » (PGIRH) soutient les initiatives d’assainissement de l’eau, afin d’apporter une solution durable aux 21 % de la population espagnole qui n’ont pas encore accès à un système d’assainissement adéquat. Il prévoit d’investir environ 1,2 Md EUR dans la gestion des ressources en eau d’ici 2027. Le « Plan national de purification, d’assainissement, d’efficacité, d’économies et de réutilisation » (DSEAR) encourage l’utilisation de technologies de traitement de l’eau avancées et de gestion des ressources aquatiques.

L’Espagne demeure le leader européen en matière de réutilisation des eaux usées, avec 7 à 13% des eaux réutilisées.

Air / lutte contre la pollution atmosphérique :

En 2021, avec 294,6 MtCO2e, l’Espagne se positionne à la 5ème place des pays européens les plus émetteurs de CO2, en hausse de 5,7% par rapport à 2020. Fin décembre 2022, la CJUE a condamné l’Espagne pour non-respect des directives fixant des normes pour la qualité de l’air ambiant dans les villes de Madrid et Barcelone, lesquelles ont continuellement dépassé les limites de concentration de dioxyde d’azote.

Smart cities / environnement urbain :

Le gouvernement espagnol a lancé un programme national à horizon 2030 appelé « Agenda Urbana Española » visant à promouvoir le développement de villes intelligentes. Ce programme tend à encourager l’utilisation de technologies innovantes (capteurs IoT, système intelligent de gestion de la qualité de l’air, éclairage intelligent, etc) pour améliorer la qualité de vie, la durabilité environnementale et la gestion efficace des ressources dans les villes espagnoles. Le gouvernement espagnol a mis en place des mécanismes de financement pour soutenir les projets de smart cities (subventions, prêts à taux préférentiels, appels à projet compétitifs…).

Les investissements des industries espagnoles pour réduire leur impact environnemental ont atteint 2,626 Mds EUR en 2020. Le sujet spécifique de la RSE monte en puissance : en 2021, les sociétés espagnoles ont dépensé 1,48 Md EUR en RSE, soit une augmentation de 8% par rapport à 2020. L’Espagne compte 2 913 entreprises adhérentes à l’une des quatre principales initiatives RSE du pays (Pacto Mundial, EFR, Forética et B Corp).

Projets et plans nationaux :

Le projet d’actualisation du “Plan National Intégré Energie et Climat 2023-2030” (PNIEC) présenté par le MITECO en Juin 2023 répond à l’obligation d’accroître l’ambition des objectifs environnementaux de l’UE-27. Il prévoit notamment une accélération de la réduction de 32% des émissions de gaz à effet de serre par rapport à 1990 et une amélioration de l’efficacité énergétique de 44%. Pour atteindre ces ambitions, l’Espagne devrait investir 294 Mds EUR d’ici 2030, soit une augmentation de 22% par rapport au PNIEC originel.

La Stratégie Espagnole pour l’Economie Circulaire “España Circular 2030” s’inscrit dans la lignée des objectifs fixés par les plans d’action de l’UE en matière d’économie circulaire. Elle vise à évoluer d’une économie linéaire à une économie circulaire. Pour cela, elle envisage notamment de réduire la production de déchets de 15 % par rapport à 2010, d’augmenter leur réutilisation de 10% et de réduire les émissions de GES du secteur des déchets en dessous de 10 millions de tonnes eqCO2.

Le Plan de Récupération, Transformation et Résilience 2021-2026 (PRTR) a été mis en place pendant la crise sanitaire afin de bénéficier des fonds européens du Plan “Next Generation EU”. Il dispose d’un montant total de 140 M €. Des mesures sont prévues pour la protection de la biodiversité terrestre, de la biodiversité marine, pour la conservation et la restauration des espaces fluviaux et la protection du littoral.

Le Programme d’Action National de Lutte contre la Désertification (Pand), dont une première version avait vu le jour en 2008, a été actualisé en octobre 2021 afin d’apporter une réponse intégrée et actualisée à la menace de la désertification et de la sécheresse.

Le nouveau Plan stratégique pour les zones humides à l’horizon 2030, mis en place en 2022, se donne pour objectif de prévenir, d’arrêter et d’inverser la perte et de la dégradation des zones humides.

Le Plan de sauvetage de la Mer Mineure 2022-2026, présenté en août 2021, alloue 382 M EUR pour freiner les pratiques agricoles mises en cause dans la pollution de la Mer Mineure (Communauté de Murcie).

Acteurs et concurrence :

Parmi les grands comptes espagnols du secteur de l’eau, on trouve Aqualia, Ferrovial, Grupo Sacyr, Acciona, Ecoagua et Tedaqua, lesquels ont en outre une forte présence à l’international. On trouve également des acteurs nationaux d’envergure à l’échelle du pays, tels que Calcat, Hydros Química et Incro Water.

En ce qui concerne le domaine des déchets, on compte environ 340 entreprises espagnoles. Parmi elles, on retrouve un groupe restreint de grands opérateurs, tels que Vielpa, ACTECO, REPETCO, PreZero ou S.Solis. On note aussi la présence de sociétés chinoises, notamment à travers l’acquisition d’URBASER, l’un des principaux opérateurs du secteur, implanté dans plus de 50 villes espagnoles.

On compte aussi de nombreuses entreprises françaises, notamment Véolia et Suez pour le traitement des eaux et des déchets, Paprec dans la valorisation énergétique des déchets, Citelium dans les infrastructures et services.

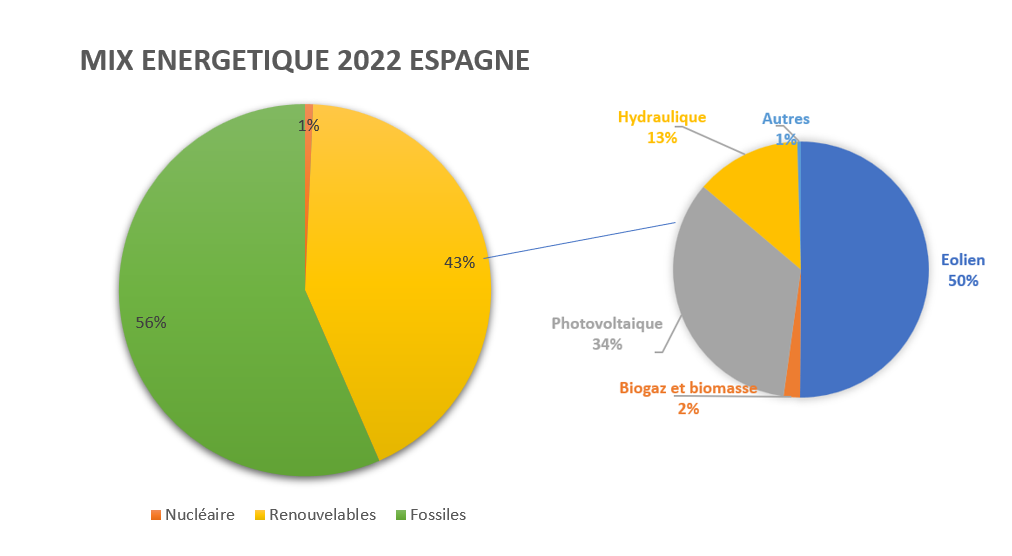

Énergies renouvelables :

La puissance installée en énergies renouvelables en Espagne est de 139 194 MW, dont 52 124 MW en éolien, 37 198 MW en solaire photovoltaïque, 20 925 MW en hydraulique, 6 150 MW en biomasse et 2 897 MW en biogaz.

L’Espagne est le deuxième producteur d’énergie éolienne d’Europe, après l’Allemagne. L’Espagne est également le troisième producteur d’énergie solaire d’Europe, après l’Allemagne et l’Italie.

En 2022, les investissements dans les énergies renouvelables ont atteint 10,4 Mds EUR et le secteur a créé 82.000 emplois directs et indirects. Il s’agit de l’une des priorités du gouvernement espagnol, qui s’est fixé l’objectif de porter la part des énergies renouvelables à 74% de la production d’électricité d’ici 2030. De nouveaux domaines offrent ainsi d’intéressantes opportunités : le ministère de la Transition écologique a ainsi ouvert en 2022, le 1er appel à projets, doté de 150 M EUR, pour l’installation de biogaz. Les projets éoliens se multiplient depuis plusieurs années en Espagne. Le marché de l’énergie éolienne offshore offrira lui aussi de nombreuses opportunités et générera entre 1 et 3 GW d’énergie d’ici 2030. Ainsi, un premier parc éolien offshore devrait voir prochainement le jour en mer vers Tenerife.

Acteurs et concurrence :

Le secteur de l’énergie en Espagne compte des acteurs nationaux de renommée internationale tels que Naturgy, Iberdrola, Endesa, ACS, Grupo Ortiz, Acciona…

Les entreprises spécialisées dans l’efficacité énergétique sont principalement locales, comprenant à la fois de grands groupes et des PME comme Acciona Energía, Alisea, Azigrene, entre autres. Toutefois, des entreprises internationales telles que Ferroli et Bosch sont également présentes sur ce marché.

Dans le secteur de l’efficacité énergétique, on retrouve des chefs de file espagnols tels que Respol, Eficon, Elecnor, Grupo Ortiz, Naturgy, Endesa ou Grupo Melfosur. Par ailleurs, le secteur est aussi occupé par des entreprises étrangères, notamment allemandes (Aquila Capital, Siemens Gamesa, BOSCH, TÜV Rheinland Group, E.ON, Remondis) et italiennes (Enel Green Power, HERA).

Il faut souligner la présence d’importantes sociétés françaises telles qu’Engie, Voltalia, Neoen, Fenice (EDF), Schneider Electric, Citelum (EDF), Suez, Veolia…

En mai 2019, l’entreprise portugaise EDP s’est associée à Engie dans l’éolien offshore. Leur ambition est d’atteindre, d’ici 2025, une capacité opérationnelle de 5 à 7 GW et une capacité en développement avancé de 5 à 10 GW.

TotalEnergies accompagné de Powertis (Soltec Power Holdings) et Solarbay Renewable Energy se sont mis d’accord sur des projets solaires d’ici 2025 et installeront une centrale d’autoconsommation de 22KW à Murcie.

Pour en savoir plus : Programmation Business France

Lien de contact : Business France siège Espagne